- Dla profesjonalistów

- Analizy eksperta

- Architektura

- Branżowe newsy

- Dzielnice

- Finanse i prawo

- Gdzie zamieszkać?

- Jak urządzić?

- Lifestyle

- Strefa wiedzy

- Wzory umów

Jak wyjść z długów: banki, firmy i fundacje pomagające wyjść z długów

Data publikacji: 04.03.2024

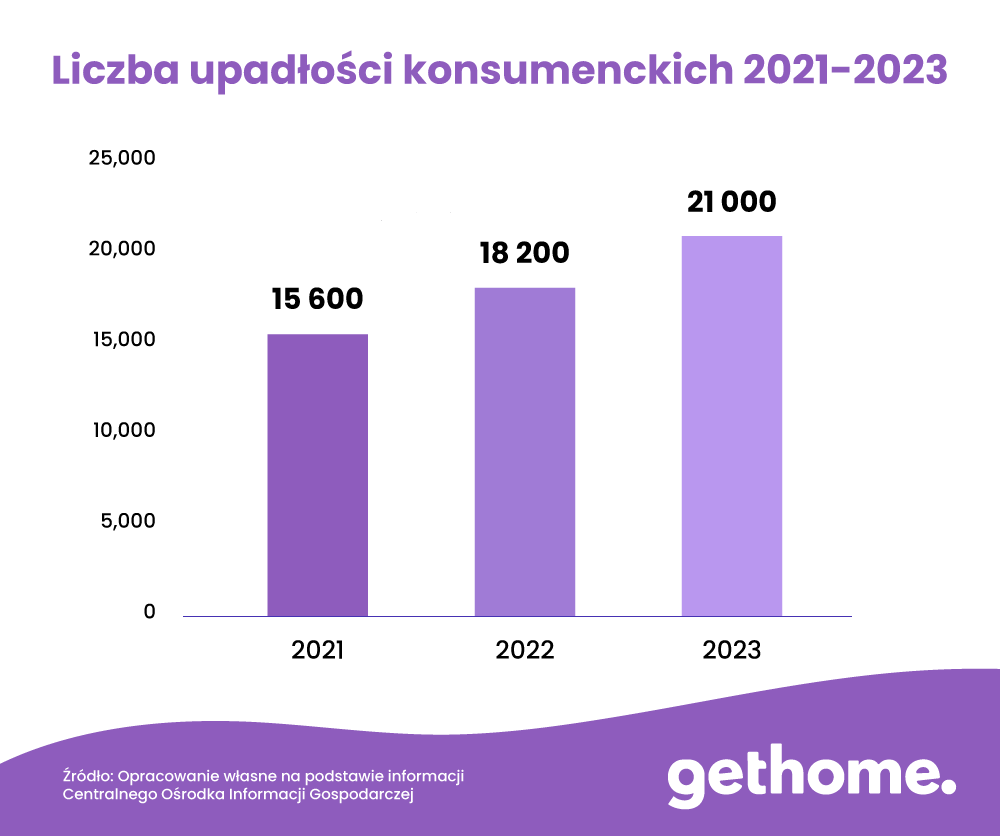

Komornik wchodzący na konto barkowe nie jest wcale tak rzadkim zjawiskiem, jak mogłoby się to wydawać — rok 2023 był rekordowy pod względem ogłaszanych upadłości konsumenckich. Czy są jakieś sposoby wyjścia z długów, które nie wymagają generowania kolejnych zobowiązań?

Z tego artykułu dowiesz się m.in.:

- jak spłacić długi nie mając pieniędzy na spłatę,

- jak wydłużyć termin spłaty długów,

- kto pomoże Ci wydostać się ze spirali zadłużenia.

Długi powszechniejsze niż myślisz — oto całkowita wartość długów w Polsce

Rok 2023 zapisał się rekordową inflacją, rosnącymi cenami energii i paliw oraz wysokim oprocentowaniem kredytów. Ta suma ''nieszczęść'' zaowocowała tym, że życie przeciętnego konsumenta, ale także funkcjonowanie wielu firm stało się niezwykle trudne.

W ciągu ostatnich miesięcy 2023 roku, długi przedsiębiorstw wzrosły o imponującą sumę 1,1 miliarda złotych, co świadczy o rosnących trudnościach w prowadzeniu biznesu. Z kolei zadłużenie konsumentów poszybowało o jeszcze bardziej zatrważającą kwotę 2,4 miliarda złotych.

Jeszcze bardziej alarmujący jest wzrost średniego zadłużenia. Przedsiębiorstwa, walczące z coraz większymi wyzwaniami ekonomicznymi, zanotowały wzrost średniego zadłużenia do poziomu 36,6 tysiąca złotych. Tymczasem przeciętny konsument, zmaga się z zadłużeniem na poziomie 20,3 tysiąca złotych.

W związku z niezbyt kolorową sytuacją zeszły rok okazał się rekordzistą w liczbie ogłoszonych upadłości konsumenckich — sądy ogłosiły ich aż 21 tys. W tym samym czasie niewypłacalność ogłosiło 4,65 tys. firm, czyli o 70 proc. więcej niż rok wcześniej.

Rządowa pomoc dla zadłużonych

Widok tak dużych liczb z pewnością nie napawa optymizmem. Z drugiej strony jednak osoba zadłużona widzi, że nie tylko jej dotyczy problem z niespłaconymi pożyczkami. Również ze względu na to, że jest on tak powszechny, dłużnik może liczyć na pomoc państwa.

Negocjacje z wierzycielami

Być może, aby pozbyć się długów, wystarczy... porozmawiać z wierzycielami. Na szczęście ustawodawca umożliwił dłużnikowi możliwość wystąpienia z wnioskiem do sądu o umożliwienie takich negocjacji, jeszcze przed ogłoszeniem upadłości konsumenckiej. Jeśli sąd uzna, że dłużnik ma szansę na porozumienie z wierzycielem, może wstrzymać rozpatrzenie wniosku o upadłość na okres do 6 między.

Upadłość konsumencka

W ostatnich latach proces ogłaszania upadłości konsumenckiej został znacząco uproszczony, co stanowi ważne wsparcie dla osób niewypłacalnych, umożliwiając im wyjście z zadłużenia.

Obecne przepisy nie wymagają od dłużników badania przyczyn ich niewypłacalności na początku procedury. Wystarczy samo stwierdzenie niewypłacalności, aby rozpocząć proces upadłości, co jest zmianą mającą na celu ułatwienie dostępu do procedury oddłużeniowej. Przyczyna niewypłacalności badana jest po ogłoszeniu upadłości i dopiero wtedy podejmowana jest decyzja co do tego, czy możliwa jest odmowa oddłużenia (przy czym możliwe jest to tylko w sytuacji celowego działania nakierowanego na trwonienie majątku, a więc zachowania wynikającego ze złej woli dłużnika i prowadzącego do oczywistego pokrzywdzenia wierzycieli).

Jeśli ustalone zostaną inne istotne uchybienia w zachowaniu dłużnika, będzie to oznaczało wydłużenie planu spłaty wierzycieli do 7 lat. Jednak pewne zobowiązania nie mogą być umorzone w ogóle.

Należą do nich:

- alimenty,

- szkody wynikające z przestępstwa lub wykroczenia,

- renta z tytułu odszkodowania za wywołanie choroby, niezdolności do pracy, kalectwa lub śmierci.

Czytaj więcej: Deweloperski Fundusz Gwarancyjny: od kiedy funkcjonuje i jakie są stawki?

Tarcza dla kredytobiorców

Tarcza dla kredytobiorców to wsparcie opracowane w 2022 roku przez Ministerstwo Finansów we współpracy z Komisją Nadzoru Finansowego i Bankowym Funduszem Gwarancyjnym.

Ten rodzaj rządowej pomocy oparty miał być na 3 filarach ułatwiających spłatę zobowiązań:

- wakacje kredytowe,

- dopłaty do kredytów,

- zastąpienie wskaźnika WIBOR® wskaźnikiem WIRON.

Pomoc kierowana jest do kredytobiorców, którzy ze względu na zbyt wysokie oprocentowanie nie są w stanie spłacić swoich zobowiązań, czyli tych w szczególnie trudnej sytuacji finansowej.

Bezpłatne porady prawne

Osoby zmagające się z problemami finansowymi i długami komorniczymi mogą liczyć na wsparcie w ramach systemu nieodpłatnej pomocy prawnej, finansowanego przez rząd. To kompleksowa oferta dla dłużników, która obejmuje nie tylko doradztwo w kwestii rozłożenia długu na raty czy porady dotyczące pożyczek "chwilówek", długów bankowych, ale także wsparcie w innych trudnościach finansowych.

Skorzystanie z doświadczenia prawników, doradców obywatelskich oraz mediatorów może okazać się nieocenioną pomocą w wypracowaniu skutecznego planu oddłużeniowego i w końcu spłaty zadłużenia.

Fundacje pomagające wyjść z długów

Jak działają i czy warto skorzystać z ich pomocy?

Kolejną pomocą dla osób, które wpadły w pętlę zadłużenia, są fundacje non-profit. Celem ich działania jest pomoc w oddłużeniu bez pobierania opłat. Jednak warto pamiętać, że fundacje nie spłacają długów, a operują pewnymi narzędziami do oddłużania, których udzielają dłużnikowi. Jednak to on sam musi podjąć wysiłek i zastosować zmiany, które pomogą mu na naprawienie domowego budżetu.

Najważniejszym aspektem działania fundacji jest to, że oferuję indywidualne podejście do każdego klienta i stara się dopasować plan działania i do jego indywidualnych możliwości. W ramach tego rodzaju działalności często swoją pomoc oferują prawnicy oraz ekonomiści, więc zdecydowanie warto udać się po taką fachową pomoc.

Fundacje pomagające w spłacie długów w Polsce

Wśród najczęściej polecanych podmiotów tego typu znajdują się:

- Fundacja Pomocy Dłużnikom „ANTYWINDYK”,

- Fundacja „Zaradni”,

- „Cognosco” Fundacja

- Fundacja Wsparcia i Pomocy Zadłużonym „Lady Liberty”.

Konsolidacja kredytu

Kredyt konsolidacyjny może być skutecznym sposobem na uporządkowanie finansów dla osób znajdujących się w trudnej sytuacji. Polega on na zaciągnięciu nowego kredytu, który umożliwia spłatę wszystkich dotychczasowych długów. Dzięki temu dłużnik ma do spłaty tylko jedno, często niższe zobowiązanie, zamiast kilku różnych rat, co może przyczynić się do obniżenia miesięcznych wydatków i ułatwienia zarządzania budżetem domowym.

Jednakże konsolidacja nie jest rozwiązaniem, które eliminuje zadłużenie, ale raczej strategią mającą na celu uniknięcie przekredytowania przez zmniejszenie kwoty miesięcznych wydatków na spłatę zobowiązań finansowych. Dlatego też, mimo że konsolidacja może ułatwić zarządzanie długiem i zmniejszyć miesięczne obciążenie budżetu, ważne jest, aby pamiętać, że ostateczny cel pozostaje niezmieniony — spłata całego zadłużenia. Kredyt konsolidacyjny może również wiązać się z wydłużeniem okresu spłaty i potencjalnie większymi kosztami całkowitymi zaciągniętego zobowiązania.

Jak wyjść z długów: podsumowanie

Kłopoty finansowe mogą dotknąć każdego — nawet tego, który przez całe życie odkładał oszczędności. Jednak życie bez długów wymaga podjęcie pewnego wysiłku — trzeba zacząć działać.

Tym, co zdecydowanie może pomóc wyjść z długów komorniczych, jest przeanalizowanie swojej sytuacji i opracowanie planu spłaty długów — jeśli nie samodzielnie to z pomocą instrumentów rządowych lub darmowych fundacji. Jeśli nie jest to możliwe, zawsze pozostaje opcja złożenia wniosku o upadłość konsumencką.

Z pewnością jednak doskonałym środkiem zaradczym pozostaje racjonalne i uczciwe operowanie budżetem domowym.

Subskrybuj „Gethome” na Google News

Ewelina Zajączkowska-Klec

Jako copywriter i PR-owiec, od ponad 7 lat pomaga firmom z branży nieruchomościowej w tworzeniu wizerunku i podnoszeniu sprzedaży za pomocą treści. Dobra znajomość rynku nieruchomości oraz umiejętność analizowania i łączenia faktów sprawia, że tworzy merytoryczne teksty, pomagające zrozumieć mechanizmy rynkowe. Prywatnie entuzjastka śpiewu i gry na ukulele.

Artykuły powiązane

21.05.2024, Dagmara Osińska

Przewalutowanie kredytu we frankach, euro, dolarach i innych walutach na PLN

Czy warto przewalutować kredyt we frankach, euro czy dolarach? Zaciągnięcie kredytu w walucie obcej wiąże się z ryzykiem. Spłata takiego zobowiązania odbywa się jednak na podobnych zasadach, jak w przypadku finansowania udzielonego w złotówkach. Obecnie większość banków oferuje możliwoCzy warto przewalutować kredyt we frankach, euro czy dolarach? Zaciągnięcie kredytu w walucie obcej wiąże się z ryzykiem. Spłata takiego zobowiązania odbywa się jednak na podobnych zasadach, jak w przypadku finansowania udzielonego w złotówkach. Obecnie większość banków oferuje możliwość podpisania umowy kredytowej w EUR wyłącznie klientom, którzy wykazują dochody w takiej walucie. Czy możliwe jest przewalutowanie kredytu we frankach po kursie z dnia podpisania umowy? Wyjaśniamy.

14.05.2024, Dagmara Osińska

Zwrot ubezpieczenia pomostowego: wniosek w PKO BP, mBank, Millennium i innych

Ubezpieczenie pomostowe jest rodzajem zabezpieczenia dla banku, który udziela kredytu hipotecznego. Dla kredytobiorcy stanowi dodatkowe obciążenie finansowe. Taka opłata jest wciąż wymagana przez niektóre banki. Większość kredytobiorców może jednak odzyskać pieniądze. Wystarczy Ubezpieczenie pomostowe jest rodzajem zabezpieczenia dla banku, który udziela kredytu hipotecznego. Dla kredytobiorcy stanowi dodatkowe obciążenie finansowe. Taka opłata jest wciąż wymagana przez niektóre banki. Większość kredytobiorców może jednak odzyskać pieniądze. Wystarczy złożyć wniosek o zwrot ubezpieczenia pomostowego. Ile można odzyskać? Wyjaśniamy.

08.05.2024, Dagmara Osińska

Ubezpieczenie pomostowe: co to jest i ile wynosi ubezpieczenie pomostowe?

Wielu kredytobiorców nie bierze pod uwagę stosunkowo małego obciążenia finansowego, jakim jest ubezpieczenie pomostowe. Dodatkowa opłata jest pobierana do czasu dokonania wpisu w księdze wieczystej. Ubezpieczenie pomostowe dla banku stanowi dodatkowe zabezpieczenie przy udzielaniu kredytu hipWielu kredytobiorców nie bierze pod uwagę stosunkowo małego obciążenia finansowego, jakim jest ubezpieczenie pomostowe. Dodatkowa opłata jest pobierana do czasu dokonania wpisu w księdze wieczystej. Ubezpieczenie pomostowe dla banku stanowi dodatkowe zabezpieczenie przy udzielaniu kredytu hipotecznego, a dla kredytobiorcy oznacza wyższe raty. Jak długo trzeba płacić ubezpieczenie pomostowe? Co to oznacza? Jak dostać zwrot? Wyjaśniamy.

30.04.2024, Dagmara Osińska

Cesja kredytu hipotecznego: czym jest przeniesienie kredytu na inną osobę?

Perspektywa długoletniej spłaty zadłużenia powoduje, że wiele osób ma obawy przed zaciągnięciem kredytu hipotecznego. Przed podjęciem decyzji może powstrzymywać długi okres spłaty, czy obawa o zmiany w życiu zawodowym i prywatnym. W trudnej sytuacji finansowej lub losowej dobrym rozwiązaniem Perspektywa długoletniej spłaty zadłużenia powoduje, że wiele osób ma obawy przed zaciągnięciem kredytu hipotecznego. Przed podjęciem decyzji może powstrzymywać długi okres spłaty, czy obawa o zmiany w życiu zawodowym i prywatnym. W trudnej sytuacji finansowej lub losowej dobrym rozwiązaniem może okazać się cesja. Co to właściwie oznacza? Jak wygląda przepisanie kredytu na kogoś innego? Wyjaśniamy.

23.04.2024, Ewelina Zajączkowska-Klec

Czy po upadłości konsumenckiej można wziąć kredyt? Upadłość konsumencka a kredyt hipoteczny

21 000 - tyle wniosków o upadłość konsumencką zostało złożonych w 2023 roku, czym jednocześnie ustanowiliśmy niechlubny rekord. Czy osoby, które okoliczności zmusiły do ogłoszenia upadłości konsumenckiej, nie mają już szans na otrzymanie kredytu hipotecznego? Czy tego rodzaju wpis w BI21 000 - tyle wniosków o upadłość konsumencką zostało złożonych w 2023 roku, czym jednocześnie ustanowiliśmy niechlubny rekord. Czy osoby, które okoliczności zmusiły do ogłoszenia upadłości konsumenckiej, nie mają już szans na otrzymanie kredytu hipotecznego? Czy tego rodzaju wpis w BIK ma wpływ na zdolność kredytową? Ile czasu po upadłości można wziąć kredyt? Wyjaśniamy.