- Dla profesjonalistów

- Analizy eksperta

- Architektura

- Branżowe newsy

- Dzielnice

- Finanse i prawo

- Gdzie zamieszkać?

- Jak urządzić?

- Lifestyle

- Strefa wiedzy

- Wzory umów

Po ilu latach zwraca się mieszkanie na wynajem?

Data publikacji: 27.11.2020

Inwestowanie w nieruchomości na wynajem to popularna metoda lokaty kapitału. Uznawana za jedną z bezpieczniejszych i dochodowych form inwestowania, cieszy się coraz większym zainteresowaniem. Stosunkowo niskie oprocentowanie lokat bankowych nie stanowi bezpośredniej zachęty do odkładania wolnych funduszy w depozyt banku a zarabianie na wynajmie mieszkań jest jak najbardziej możliwe.

Jak zarobić na nieruchomościach? Czy opłaca się kupić mieszkanie pod wynajem? Jakie są skuteczne sposoby inwestowania w nieruchomości? Jaka jest rentowność wynajmu mieszkań? Ile wynosi stopa zwrotu z inwestycji w mieszkanie? Jak obliczyć ROI? Sprawdź nasz poradnik inwestora rynku nieruchomości.

Inwestowanie dla początkujących

Wiele osób dysponujących wolnymi środkami finansowymi zastanawia się, w co najlepiej inwestować pieniądze. Fundusze inwestycyjne, lokaty bankowe, akcje spółek giełdowych, obligacje skarbowe - możliwości lokaty kapitału jest całkiem sporo. Nie wszystkie jednak - w dłuższej perspektywie - dają gwarancję bezpieczeństwa. Wiążą się bowiem z ryzykiem utraty zgromadzonych oszczędności. Inwestycja w nieruchomości na wynajem to jedna z pewniejszych form inwestowania.

Popyt na mieszkania na wynajem zarówno krótkoterminowy, jak i długoterminowy wciąż utrzymuje się na wysokim poziomie. Wiele osób zainteresowanych zakupem nieruchomości nie posiada wystarczających środków niezbędnych do finalizacji transakcji. Nie wszyscy spełniają również wytyczne banków dotyczące przyznania kredytu hipotecznego. To właśnie dlatego, zainteresowanie na rynku wynajmu mieszkań jest od lat całkiem spore. I nic nie wskazuje na to, aby sytuacja miała się w najbliższym czasie zmienić. Wręcz przeciwnie. Nieruchomości inwestycyjne uznawane są za stabilne źródło przychodów.

Inwestycje w nieruchomości - wady i zalety

Czy warto inwestować w nieruchomości? Zdecydowanie tak! Zakup mieszkania pod wynajem czy w celu późniejszej sprzedaży, jak każda forma inwestowania kapitału, posiada zalety i wady. Poniżej przedstawiamy najważniejsze. Dzięki ich analizie sam ocenisz, czy warto kupić mieszkanie pod wynajem.

Zarabianie na mieszkaniach - zalety

Dlaczego warto inwestować w nieruchomości? Jakie są plusy lokaty kapitału w mieszkanie na wynajem?

- niskie ryzyko (stabilny wzrost cen nieruchomości na przestrzeni lat);

- szacowany zysk inwestycji w mieszkanie wyższy niż inwestowanie kapitału w lokaty bankowe;

- zabezpieczenie kapitału (mieszkanie, dom, lokal to realne dobra);

- dochód pasywny z wynajmu i dzierżawy nieruchomości;

- mieszkanie jako forma zabezpieczenia kredytu.

Mieszkanie jako inwestycja - wady

Czy opłaca się kupić mieszkanie pod wynajem? To pytanie, które bardzo często zadają osoby zainteresowane formą inwestowania w nieruchomości. Jakie są minusy takiej lokaty oszczędności?

- wysoki koszt już na start (inwestowanie w nieruchomości bez wkładu własnego jest trudne);

- inwestycja w nieruchomości wymaga wiedzy na temat branży, znajomości przepisów oraz norm prawnych;

- niska płynność finansowa (trzeba być przygotowanym na poszukiwanie najemców czy nabywców);

- długi okres zwrotu z inwestycji.

Opłacalność inwestycji w nieruchomości

Inwestowanie w nieruchomości - jak zacząć? Zdajemy sobie sprawę, że dla osób początkujących, które dopiero zaczynają przygodę z taką formą lokaty kapitału, obliczanie stopy zwrotu i inne finansowe wyliczenia, mogą sprawiać trudność. To właśnie dlatego, w tym akapicie podpowiadamy m.in.:

- ile wynosi okres zwrotu inwestycji,

- jak obliczyć stopę zwrotu z inwestycji,

- jak obliczyć ROI,

- jak obliczyć czynsz za mieszkanie.

Rentowność wynajmu

Czas zwrotu inwestycji - ile wynosi? Inwestycja w mieszkanie na wynajem - przy standardowych cenach i przeciętnym poziomie czynszów - zwróci się w ciągu kilkunastu lat. Oczywiście ten okres można przyspieszyć lub opóźnić, w zależności od tego, za ile kupimy naszą nieruchomość i jaki uda nam się uzyskać czynsz. Wyliczenie czasu potrzebnego na zwrot inwestycji wymaga też rzetelnego policzenia kosztów.

Kalkulator rentowności najmu

Czas potrzebny do zwrotu z inwestycji obliczamy, dzieląc zainwestowany kapitał przez roczny przepływ finansowy związany z wynajmem nieruchomości. Pod pojęciem tym kryje się czynsz najmu, czyli nasz przychód, ale by wyliczenie było realne, powinniśmy go pomniejszyć o koszty. Co będzie naszym kosztem? Wszystko, co związane jest z zakupem, przystosowaniem i utrzymaniem nieruchomości, a więc:

- opłaty notarialne (taksa, PCC),

- wyposażenie nieruchomości,

- remonty/naprawy

- inne koszty.

Jeśli próbujemy oszacować czas potrzebny na zwrot z inwestycji, przyjmijmy też wariant realistyczny, jeśli chodzi o okres, w który mieszkanie będzie na siebie zarabiać. Oczywiście – najlepszy scenariusz to ten, w którym lokal jest wynajmowany przez cały czas. Tak się jednak nie dzieje. Dlatego dla realnego wyliczenia uznajmy, że mieszkanie jest wynajęte przez 11 miesięcy w roku, raz na kilka lat trzeba też zrobić remont czy odświeżyć nieruchomość.

W naszym przykładowym wyliczeniu nie będziemy kalkulować tych kosztów. Obliczymy więc czas zwrotu niejako „bezkosztowo”. Oznacza to, że przy przyjętych parametrach w rzeczywistości okres ten będzie dłuższy.

Tak więc załóżmy, że nasz inwestor kupi mieszkanie na rynku pierwotnym w Warszawie. Przy obecnych, średnich cenach, zapłaci za nie 10 700 zł/mkw. (dane NBP za II kw. 2020). Zakładając, że metraż dwupokojowego mieszkania wynosi 45 mkw., inwestor zapłaci za całość 481 500 zł. Wg NBP średnia stawka najmu w stolicy wynosi 55 zł/mkw. To oznacza, że rocznie – przy założeniu, że mieszkanie wynajęte jest cały czas – przychód z takiej nieruchomości wyniósłby 29 700 zł. Takie bardzo optymistyczne założenie daje nam zwrot po 13 latach.

W rzeczywistości, przy uwzględnieniu kosztów, które trzeba odjąć od rocznego przychodu, będzie on mniejszy. Zakładając, że na cele remontowe, naprawy, wymiany, wydamy jedynie 500 zł rocznie, a mieszkanie będzie wynajęte przez 11 miesięcy, daje to roczny przepływ finansowy na poziomie 26 750 zł, co z kolei oznacza, że mieszkanie zwróci się po niecałych 15 latach.

Sprawdź: kawalerka Warszawa

Roczna stopa zwrotu - jak obliczyć?

Jak obliczyć stopę zwrotu z nieruchomości? Roczną stopę zwrotu z nieruchomości, czyli rentowność inwestycji (ROI – Return of Investment) liczymy wg wzoru: roczny przepływ finansowy* dzielony przez zainwestowany kapitał razy 100 procent. *(miesięczny czynsz najmu razy liczba miesięcy w roku, kiedy mieszkanie jest wynajęte, minus koszty).

Przyjmując powyższe parametry, a więc przepływ finansowy wynoszący 26 750 zł rocznie, uzyskujemy zwrot wynoszący 6,94 proc. Jest to wynik bardzo dobry, kuszący dla wielu inwestorów, jednak pamiętajmy, że wyjątkowo łagodnie oszacowaliśmy koszty. Zwróćmy uwagę również na fakt, że inwestycja w nieruchomości komercyjne będzie związana z nieco innymi wartościami.

Rentowność wynajmu - mieszkanie na kredyt

Jeśli kupujemy mieszkanie na kredyt, nieco inaczej wygląda zwrot z zainwestowanego kapitału. W takim przypadku obliczamy zwrot z kapitału własnego, a rata kredytu stanowi koszt, który odejmujemy od miesięcznego przepływu finansowego. Wkład własny dzielimy przez roczny przepływ finansowy. Załóżmy, że nasz inwestor 10 proc. wartości mieszkania wyłożył z własnej kieszeni, a więc 48 150 zł. Tę kwotę dzielimy przez roczny przepływ finansowy który wynosi 11 razy 650 zł (2450 zł czynszu minus rata na poziomie 1800 zł). Uzyskujemy roczny przepływ wynoszący 7 150 zł. Nasz wkład własny zwróci się po nieco ponad 6 latach.

Stopa zwrotu z kapitału własnego, a więc w przypadku kupna mieszkania na kredyt, obliczana jest analogicznie do rentowności inwestycji za gotówkę, a więc czynsz najmu minus koszty (w tym rata kredytu) razy liczba miesięcy w roku, kiedy mieszkanie pozostaje wynajęte. Wszystko to dzielimy przez wysokość kapitału własnego, a następnie wynik mnożymy o 100 procent. W naszym przypadku będzie to 7 150 dzielone przez 48 150 i wszystko to razy 100 procent, co daje nam blisko 15 proc. zwrotu rocznie. Oczywiście mówimy tylko o kapitale własnym.

Rentowność wynajmu a opłacalność inwestycji

Podane powyżej stopy zwrotu należy traktować z bardzo dużą ostrożnością. Są to tylko przykładowe wyliczenia. Im realniejsza lista kosztów i okres, gdy mieszkanie jest wynajęte, tym realniejsze wyliczenie rentowności. Jeśli chcemy jak najwięcej zarobić, oczywiście kluczem jest właściwy wybór nieruchomości. Kupujemy więc jak najtaniej mieszkanie o jak największym potencjale – takie, które pozwoli uzyskać jak najwyższy czynsz.

Obecnie przeciętne stopy zwrotu z inwestycji pod wynajem szacuje się na około 5-6 proc. rocznie, co jest wynikiem lepszym niż w przypadku większości konkurencyjnych form inwestowania. Jak czytamy w najnowszym raporcie NBP:

Średnie (ofertowe i transakcyjne) stawki najmu mkw. mieszkań (nie uwzględniając opłat eksploatacyjnych i opłat za media) spadły w II kw. 2020 r. w Warszawie i 6 największych miastach, jednak nadal rosły w 10 pozostałych miastach - stolicach województw. Nadal rośnie oferta internetowa mieszkań na rynkach najmu długoterminowego, w tym nabywanych w celach inwestycyjnych. Może to sprzyjać spadkom stawek najmu w przyszłości.

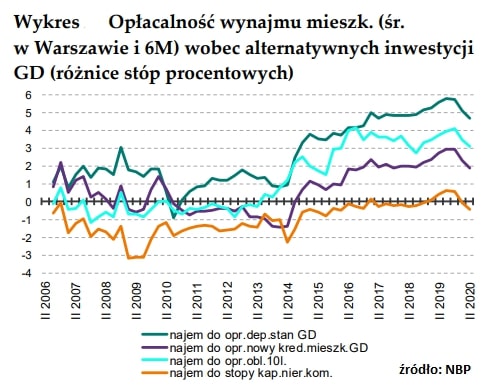

Spadły stawki czynszów w najmie długoterminowym, a w konsekwencji obniżce uległy wskaźniki opłacalności najmu. Jednak wciąż inwestycja mieszkaniowa (nie uwzględniając kosztów transakcyjnych) była konkurencyjna na tle oprocentowania lokat, inwestycji w nieruchomości komercyjne bądź w 10 letnie obligacje skarbowe.

Subskrybuj „Gethome” na Google News

Marcin Moneta

Marcin Moneta - dziennikarz z Wrocławia. Od 8 lat obserwuje i opisuje rynek nieruchomości. Główne zainteresowania to rynek najmu mieszkań oraz nieruchomości komercyjne.

Artykuły powiązane

30.01.2025, Artykuł sponsorowany

Profesjonalne zarządzanie najmem – klucz do sukcesu inwestycji w nieruchomości

Rynek wynajmu nieruchomości w Polsce dynamicznie się rozwija. Właściciele mieszkań coraz częściej dostrzegają potencjał wynajmu zarówno długoterminowego, jak i krótkoterminowego, który stał się szczególnie popularny w lokalizacjach turystycznych. Obsługa najmu, zwłaszcza Rynek wynajmu nieruchomości w Polsce dynamicznie się rozwija. Właściciele mieszkań coraz częściej dostrzegają potencjał wynajmu zarówno długoterminowego, jak i krótkoterminowego, który stał się szczególnie popularny w lokalizacjach turystycznych. Obsługa najmu, zwłaszcza krótkoterminowego, wymaga jednak ogromnego zaangażowania oraz znajomości specyfiki rynku. Dlatego coraz więcej osób decyduje się na współpracę z firmami zarządzającymi najmem, które zapewniają kompleksowe wsparcie w tym zakresie.

13.08.2024, Artykuł sponsorowany

Second Home - nie tylko pod inwestycję czyli mieszkanie nad morzem i nowy trend wśród Polaków

Rynek nieruchomości w Polsce jest niezwykle dynamiczny i szybko reaguje na zmiany sytuacji społecznej i politycznej w kraju oraz za granicą. Pandemia koronawirusa oraz inflacja znacznie wpłynęły na sytuację w branży nieruchomości. Jednak mimo zawirowań oferty premium nie straciły na zainteresowaniu.Rynek nieruchomości w Polsce jest niezwykle dynamiczny i szybko reaguje na zmiany sytuacji społecznej i politycznej w kraju oraz za granicą. Pandemia koronawirusa oraz inflacja znacznie wpłynęły na sytuację w branży nieruchomości. Jednak mimo zawirowań oferty premium nie straciły na zainteresowaniu. Second Home to moda wśród osób, które inwestują w nieruchomości letniskowe. Sprawdź więc, jaka jest specyfika ofert i co wybierają Polacy.

02.07.2024, Ewelina Zajączkowska-Klec

Sprzedaż mieszkania z lokatorem: czy syndyk lub właściciel może sprzedać mieszkanie z lokatorem zameldowanym?

Problem z wynajmującym mieszkanie okazuje się dość powszechnym trendem występującym w naszym kraju. Samodzielna eksmisja niechcianego lokatora nie jest możliwa, ponieważ skutecznie utrudnia to prawo lokatorskie. W jego obecnym kształcie cały proces może potrwać kilka lat, zatem jeśli dotyczy Cię tenProblem z wynajmującym mieszkanie okazuje się dość powszechnym trendem występującym w naszym kraju. Samodzielna eksmisja niechcianego lokatora nie jest możliwa, ponieważ skutecznie utrudnia to prawo lokatorskie. W jego obecnym kształcie cały proces może potrwać kilka lat, zatem jeśli dotyczy Cię ten problem i chcesz kupić nieruchomość, możesz spotkać się z komplikacjami.

06.05.2024, Dagmara Osińska

Co to jest najem okazjonalny mieszkania?

Wiele osób wychodzi z założenia, że nieruchomości to opłacalna i długoterminowa inwestycja. Z tego względu bierze pod uwagę zakup mieszkania pod wynajem. Warto przemyśleć, jak zminimalizować ryzyko strat oraz zwiększyć ochronę przed nieuczciwymi lokatorami. Co to jest najem okazjonalny? Na czWiele osób wychodzi z założenia, że nieruchomości to opłacalna i długoterminowa inwestycja. Z tego względu bierze pod uwagę zakup mieszkania pod wynajem. Warto przemyśleć, jak zminimalizować ryzyko strat oraz zwiększyć ochronę przed nieuczciwymi lokatorami. Co to jest najem okazjonalny? Na czym polega? Jakie korzyści przemawiają za takim rozwiązaniem? Wyjaśniamy.

07.03.2024, Edyta Wara-Wąsowska

Oświadczenie o wyrażeniu zgody na zamieszkanie najemcy w lokalu

Najem okazjonalny cieszy się rosnącą popularnością wśród właścicieli nieruchomości - i nie bez przyczyny. Umowa najmu okazjonalnego znacznie lepiej zabezpiecza interesy wynajmującego i pozwala, w razie potrzeby, przyspieszyć proces eksmisji. To, co jest charakterystyczne dla najmu okazjonalneNajem okazjonalny cieszy się rosnącą popularnością wśród właścicieli nieruchomości - i nie bez przyczyny. Umowa najmu okazjonalnego znacznie lepiej zabezpiecza interesy wynajmującego i pozwala, w razie potrzeby, przyspieszyć proces eksmisji. To, co jest charakterystyczne dla najmu okazjonalnego, to m.in. oświadczenie o wyrażeniu zgody na zamieszkanie najemcy w lokalu w przypadku ustania stosunku najmu. Co powinno zawierać i co jeszcze trzeba dołączyć do umowy?